Ao dia e hora em que escrevo este artigo, é provável que o leitor já se tenha cruzado com uma dezena de títulos, tweets ou posts noutras redes sociais com as expressões “GameStop” ou “Meme Stonk”. O fenómeno começou há meses num canto recôndito da internet, o sub-reddit WallStreetBets, mas foi muito recentemente que chegou à atenção do grande público, com a notícia de que o hedge fund (fundo de cobertura) Melvin Capital registara num só dia perdas de cerca de 2 mil milhões de dólares. O desfalque de um fundo deu ao assunto uma aparência que valeu títulos e interpretações apressadas como sendo, por exemplo, a primeira revolta popular financeira, mas uma leitura mais aprofundada do que realmente se passou, e de como se passou, revela uma história infinitamente mais complexa, não tão popular, não tão disruptiva, e com um resultado aparentemente menos reformista do que os otimistas puderam prever. Para a perceber há que, desde logo, recuar no tempo e evitar a tentação de restringir a análise ao ponto mais alto do fenómeno, às publicações com likes ou até mesmo às capturas de ecrã que registam ganhos na ordem das dezenas de milhões em utilizadores do Reddit noutra parte do mundo.

Se é certo que a disrupção que se testemunhou permitiu a alguns investidores do retalho — comuns mortais — lucrar quantias avultadas num curto espaço de tempo, ainda é mais certo que nem todos tiveram a mesma sorte e que não é sobre estes que deve rezar a história. Para perceber tudo o que se passou é preciso cruzar informações de vária dimensões, numa sequência lógica que vai desde o conceito de shorting, até às apps de daytrading, e à velhinha GameStop, passando por fundos de cobertura e pelos recantos do reddit, à boleia de memes, tweets, threads, à boa moda da internet.

Onde tudo começou: r/WallStreetBets

Apesar de o GameStop só se ter tornado tendência nas últimas semanas, as estruturas que dão forma ao caso têm uma história mais longa. A título de exemplo, a comunidade que se tornou o epicentro de todo o caso, o subreddit WallStreetBets, foi fundado há 9 anos, a 31 de Janeiro de 2012, mas foi durante o final do ano passado e o início deste que viu o seu número de utilizadores aumentar exponencialmente. O WallStreetBets, também conhecido como WSB, foi fundado por Jaime Rogozinski, um empreendedor norte-americano a viver no México, que disse, em entrevista ao Money, ter criado um canal no Reddit – poucos anos depois da criação da plataforma – com a intenção de promover a troca de dicas entre investidores de retalho e de aprender mais sobre investimento em mercado. Entretanto a comunidade crescera para além das suas perspectivas e, como aconteceu com outros subreddits, ganhou uma vida própria. O tópico da discussão atraiu desde cedo um grupo considerável de entusiastas e curiosos na possibilidade de ganhar dinheiro de forma rápida e até o mal afamado Martin Shkreli por lá teve o seu momento de fama protagonizando um AskMeAnything. No grupo, descrito como “Like 4chan found a bloomberg terminal”, em referência ao extinto fórum anónimo 4Chan, os utilizadores apelidam-se de retards – um acrónimo da palavra trader -, autists ou denegerates e entre dicas de investimento, mais ou menos informadas, usam e abusam da ironia típica da internet, por vezes a pisar os limites da correção e do bom senso, de lmaos e outro calão, e do uso de memes, muitos memes.

O tipo de discurso naquele fórum é tema que não passa despercebido nem aos fundadores do Reddit, especialmente agora que o canal está nas bocas do mundo. Ainda no mês passado, Steve Huffman teve oportunidade de o dizer numa conversa na aplicação ClubHouse. Huffman, um dos fundadores da plataforma, garantiu que a sua equipa acompanha o que por lá se passa e monitoriza o número de “daily active shitheads” – uma métrica interna para caracterizar os utilizadores de um canal que só estão lá para desestabilizar – afirmando que apesar de tudo a média do discurso não passa dos limites que levaram à suspensão de outros canais. Desfecho inverso teve o canal da comunidade no Discord apesar da política de moderação leve da plataforma de conversas áudio, o grupo WallStreetBets foi banido no final de Janeiro por uma fraca moderação interna que permitia a proliferação de discurso de ódio e/ou racista como pôde confirmar o The Verge. E embora esta não seja uma componente essencial da história, até porque em parte lhe é posterior, fornece-nos contexto para compreender por completo toda esta história. Afinal de contas não haveria $GME, $AMC, ou outras das protagonistas deste enredo sem toda a cultura que lhe está adjacente e a proximidade com os limites do socialmente aceitável é uma parte importante da sua caracterização – pese embora nem todos os utilizadores tenham de partilhar o mesmo perfil de discurso ou sequer o gosto por memes. De resto, o próprio criador revelou não ser particularmente fã deste tipo humor que tomou o fórum de assalto.

A invasão dos memes e derivados ao WallStreetBets não seria chamada à coação neste artigo não fosse ser essa uma das principais característica do fenómeno; mas este tipo de linguagem da internet estabeleceu-se como uma espécie de código interno que foi definindo as interações de maior sucesso, e até o tipo de investimento que por lá era promovido e aconselhado. É aqui que surgem as YOLO Bets ou as Meme Stocks: dois conceitos que ilustram na perfeição a descrição do grupo acima referida, misturando a cultura financeira com a cultura meme da internet. Mas também é aqui que surgem as “tendies” (asas de frango sem osso) em que os utilizadores diziam frequentemente gasta todos os seus lucros, ou os autistic ou degenerates acima referido. A cultura do grupo, visível e resultante nos posts mais populares, é determinante para perceber a lógica da sua coordenação e a forma como, com ou sem uma consertação, actuaram contra a corrente do mercado gerando toda a celeuma. É comum vermos posts com a etiqueta YOLO (You Only Live Once) indiciando um alto risco na aposta; e também referências às meme stocks (acções meme), isto é, acções que o grupo avalia para além do seu valor financeiro, como é o caso da TESLA, de Elon Musk, uma figura frequente citada no grupo. Foi num desses – ou em vários desses posts – que começou o caso GameStop, se quisermos, uma mistura entre os dois conceitos.

‘Hold GameStop’

O WSB tornou-se casa dos investidores de retalho e com o passar do tempo, o avolumar da comunidade foi dando aos membros uma sensação de poder de competir com os tubarões do mercado financeiro. Um poder que se viria a demonstrar neste caso e a fazer ecoar a ideia de que a Main Street (a rua principal) poderia concorrer directamente com Wall Street (a principal praça financeira do mundo).

O grupo embarca frequentemente em apostas de elevado risco, contra a corrente do mercado, e o ocasionalmente, contra as previsões de descida do preço por acção dos fundos especializados em shorting – já lá vamos – e foi por isso que escolheram a GameStop. Esta empresa, fundada em 1984 e dedicada ao comércio em formato fisico de vídeojogos vinha dando indícios de perda de valor e risco de falência com algumas das suas lojas e de um período muito complicado durante a pandemia em que até foi polemica por abrir algumas lojas mesmo perante proibição de o fazer. Contudo, em Janeiro desde ano viu a sua valorização subir 1500%. E apesar deste ter sido o caso que acabou por dar o título ao momento, não foi o único. Também as acções da cadeia de cinemas AMC subiram em flecha, permitindo mesmo à empresa livrar-se de uma divída de cerca de 700 milhões de dólares, saíndo de um cenário de falência técnica contra todas as expectativas naturais — as salas de cinema estão fechadas devido à pandemia de Covid-19. Como escreveu o analista da Bloomberg Business Week, Martin Lavine, “é provável que sobrevivam [a AMC] durante anos (…) porque as pessoas enloqueceram e compraram acções-meme durante uma semana”.

Segundo se pôde perceber, os investidores diurnos (day traders) decidiram, basicamente, investir contra a expectativa dos grandes fundos de investimento que apostam na descida das acções. Ao comprarem acções de empresas em que os fundos, como a Melvin Capital, estavam a fazer shorting, os investidores de retalho fizeram o preço destas subir, deixando os grandes fundos com exposições num total estimado em cerca de 5,5 milhões de dólares. Um dos grandes perdedores foi a citada Melvin que, contudo, foi salva a meio do processo com o investimento de cerca de 2,75 mil milhões de dólares em acções desta. Como explica Gonçalo Almeida, do Jornal de Negócios, na thread abaixo, o shorting é uma estratégia de investimento que se baseia na ideia de que as acções vão descer continuamente, fazendo com que os shorters ganhem o equivalente à descida de preso das acções.

Apostar contra os shorters foi uma forma de a comunidade WSB sentir que estava a embarcar numa luta de David contra Golias, como frequentemente o caso foi citado. Do seu lado, tinham, contudo, alguns Golias, como Elon Musk que já por várias vezes tornou pública o seu ódio a este tipo de investidor, e acabou por ajudar à festa. Não só simbolicamente como de facto, em posições privilegiadas como acionista na empresa. Por exemplo, estima-se que um dos maiores fundos do mundo, a BlackRock, tenha ganho 2,4 mil milhões de dólares com a subida da $GME, e a subsidiária norte-americana do conglomerado chinês Wanda Group converteu as suas acções de Classe B em acções de Classe A para poder vendê-las, agora que o seu valor subiu (o que provocará uma queda do valor das acções, mas isso são outros 500).

A todo este momento subjaz uma questão de fundamental importância, a distribuição geral das acções pelos acionistas. Como lembra o site BlockWorks, citando o paper de Alicia J. Davis “Requiem for a Retail Investor” e o trabalho do economista Edward Wolff na Universidade de Nova Iorque, a percentagem de acções de empresas norte-americanas detidas pelos pequenos investidores decresceu brutalmente desde os anos 1950. Nessa altura, os investidores de retalho detinham cerca de 90% do mercado, enquanto que actualmente, 93% das acções são detidas apenas por 20% dos investidores. Este valor explica-se sobretudo pela sofisticação das instituições participantes nestes mercados, com o desenvolvimento tecnológico que permitiu aos grandes players distanciar-se dos demais, e, por outro lado, com os modelos de acesso às acções impostos aos consumidores de retalho. É aqui ponto que este caso também marca uma curiosa evolução, nomeadamente à boleia da aplicação Robinhood que potenciou um aumento no número de pequenos investidores interessados em participar neste grande jogo e em alterar as proporções acima descritas.

Robin dos Stocks

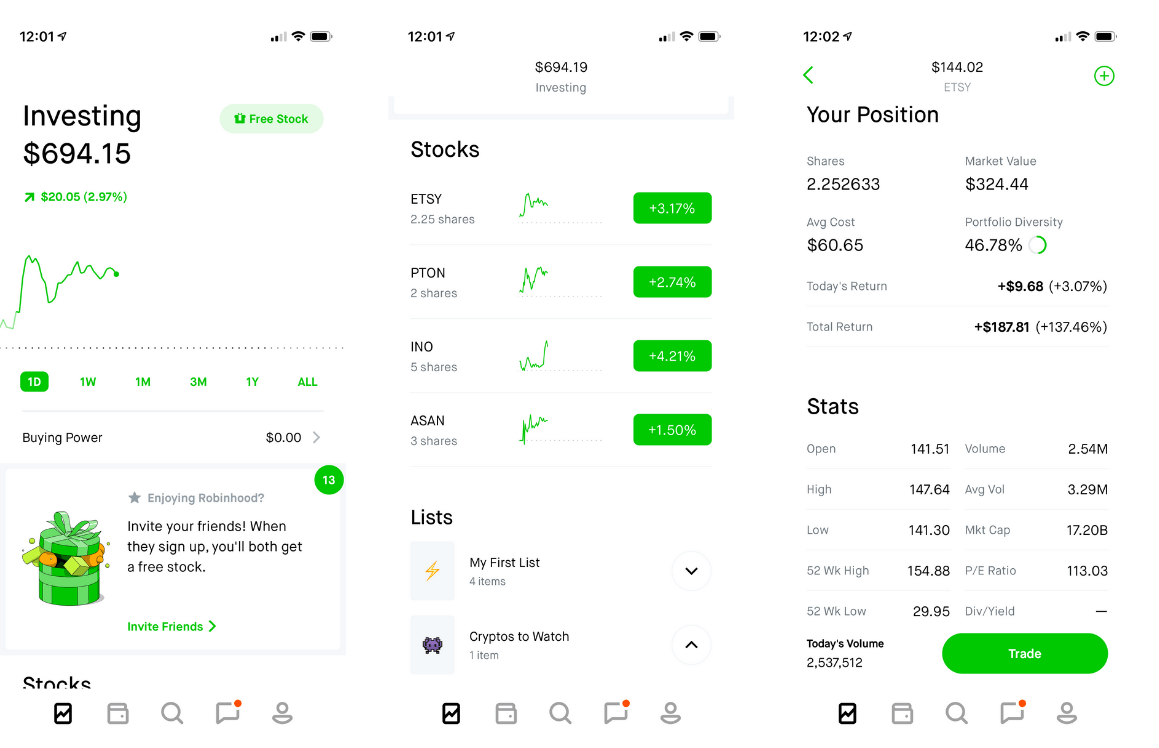

O papel da aplicação Robinhood no GameStop é difícil de quantificar mas impossível de desprezar. O fenómeno que esta aplicação representa por si só já tinha sido alvo de uma pertinente análise pelo jornalista da EXAME/Visão, Nuno Aguiar, num artigo de título bem ilustrativo “Robinhood: roubar aos mercados para dar à internet” publicado em Novembro de 2020 (uma das entrevistas do artigo pode ser lida na íntegra aqui). A aplicação para smartphone causou disrupção no mercado e gerou atenção dos traders por se estrear num modelo completamente livre de comissões.

Há quem lhe chame o “Facebook do Investimento” e chame à atenção para as parecenças entre os seus modelos de interação e, de negócio. Como diz Been Eifer, da QR Advisor, a Nuno Aguiar na citada entrevista, “uma plataforma como a Robinhood foi desenhada para ser mais divertida e fácil de usar. Tem um interface muito simples, que esconde a complexidade daquilo que está a fazer e o risco que está a tomar.”. Esta mudança de perfil das apps de investimento, promoveu um aumento no número de pequenos investidores diversificando e muito quem acedia ao investimento em primeira instância. As grandes diferenças estão no próprio interface, simplificado e cuja cor dominante relembra permanentemente o seu utilizador do comportamento do seu portfólio. David Ingram da NBC News sugere outra curiosa descrição – na linha da descrição do sub-reddit – “Charles Schwab [uma das principais correctoras norte-americanas], meet Candy Crush.”, num artigo em que se procura alterar para o efeito do design da aplicação no comportamento destes novos investidores.

A apropriação das aplicações de investimento, apostas ou jogo, das mais sofisticadas técnicas de sugestão de comportamentos tem sido tema lá fora; especialmente em contexto de pandemia numa altura em que alguns desportos foram suspensos e os casinos estiveram fechados a Robinhood parece ter sido a alternativa de uns, e a novidade para outros, o que valeu uma série de artigos (provavelmente todos eles ignorados pela comunidade de utilizadores) alertando para o a possibilidade de ao se tornar tão fácil apostar. De entre os utilizadores que leram estes, encontra-se por exemplo no Hacker News uma interessante discussão entre utilizadores em debate dos apontamentos. Parece haver um certo equilíbrio entre a ideia de que a abrir o investimento assim, com uma aplicação tão simplificada pode ser perigoso mas de que, por outro lado, se re-estabelece um poder do investidor a retalho no mercado global (será?) – algo entre o e o “Eu não acho que uma boa UX [interface] seja positiva para a sociedade neste cenário” e o “Quem decide que sou estúpido demais para investir?”. Há quem diga que “investir deve ser chato” e que essa é uma das grandes falácias inerentes à promessa da aplicação que pode atrair investidores à procura de dinheiro rápido; e quem lembre que como se tratar de uma app o problema se pode tornar sistémico de uma forma imprevisível.

Quem também forneceu uma boa explicação sobre a aplicação Robinhood foi Bruno Janeiro, em Junho de 2020, numa entrevista a Rita Sousa Vasco do Sapo24. Na altura, atribuía-se a esta aplicação – e aos seus utilizadores – a recuperação surpreendente da quase falida Hertz Rent-a-Car, salva pelas transações dos investidores ao retalho que fizeram subir o valor da empresa. Já nesta altura se questionava, por outro lado, o modelo de negócio da aplicação – a primeira do género que, como dissemos, oferece um serviço sem comissões. Este ponto tem valido diversas comparações entre a Robinhood e o chamado Surveillance Capitalism praticado por empresas como Facebook e afins, mas é particularmente diferente. A estratégia da Robinhood, mais do que vender dados a empresas anúncios – da chamada adtech – lucra através do chamado Payment for Order Flow – um modelo mais próprio da finança do que da internet. Basicamente, e em traços muito simples, a Robinhood recebe dos principais correctores um pagamento por cada transação que lhes direciona. Isto é, como se recebesse do vendedor uma comissão por lhe ter comprado especificamente a ele. “Segundo dados divulgados pela empresa, as receitas advêm de pagamentos pelo fluxo de ordens de mercado transmitidas, uma prática comum (embora controversa) através da qual um corretor recebe remuneração e outros benefícios por direcionar ordens de mercado a outros brokers para a execução dessas ordens. A Robinhood refere-se a essa receita como “descontos de market makers (formadores de mercado) e bolsas de negociação”. “Embora os pagamentos sejam insignificantes para pequenas operações de retalho, uma empresa que direciona biliões de dólares em negociações para formadores de mercado pode ganhar quantias substanciais.“, explica Bruno Janeiro.

A controvérsia, referida pelo especialista, já se traduziu mesmo numa multa à Robinhood pela Financial Industrial Regulatory Authority e muito cepticismo do regulador britânico. Em causa está a possibilidade de perante este tipo de pagamento a Robinhood não executar as ordens de compra dos investidores de retalho ao melhor preço possível por acção (uma obrigatoriedade) mas sim junto das correctoras que lhe ofereçam um maior valor por ordem de compra – uma situação que alguns analistas descrevem como um conflito de interesses entre ambas as partes. Mais uma vez, esta nuance na análise mostra como este modelo de negócio é mais próprio do capitalismo do que da surveillance, uma vez que noutras correctoras o mesmo se aplica – embora em menores percentagens face ao total de receitas das correctoras geralmente inferiores a 5%. De resto, também as outras fontes de receita da Robinhood procuram explorar a capacidade da aplicação de reunir pequenos investidores com dinheiro real e poucos conhecimentos, nomeadamente o serviço Premium da aplicação que oferece informações sobre os mercados ou os juros recebidos pelos depósitos – esta última estratégia costuma ser a mais comum entre as correctoras deste género.

Wall Street Wallstreet

Como pudemos ver até aqui, o momento GameStop foi – alinhando na fórmula descritiva mais comum – como se o mundo da alta finança encontrasse o mundo das redes sociais. Um pouco à imagem do que aconteceu noutros domínios, como a política, a promessa de que os pequenos saíriam empoderados pelas aplicações tecnológicas foi mais uma vez o móbil da união e crescimento exponencial e comunidades. Desta feita, não em nome de um ideal político mas em nome de dinheiro fácil. Rogério Casanova, escreve no DN uma interessante (e divertida) comparação entre os fenómeos (político e agora financeiro). Os resultados, contudo, não foram substancialmente diferentes, sobretudo na sua interpretação dos fenómenos – embora no caso político se tenha demorado mais a revelar o lado pernicioso das redes sociais, em escandalos como o Cambridge Analytica.

Em síntese, tal como as interfaces das novas aplicações escondem a complexidade dos processos, também a simplicidade das narrativas que se tornam virais escondem a complexidade dos fenómenos, embrulhando-os numa série de keywords que nem sempre fazem sentido. Exemplo disso é a comparação entre o GameStop e o movimento de 2011 Occupy WallStreet, uma analogia forçada que subtrai uma questão fundamental: a intenção. Se em 2011 o movimento Occupy WallStreet com figuras como David Graeber ou Noam Chomsky ocupou uma praça para provar um ponto, neste caso o móbil da união pode ter sido algum espírito colectivo mas foi sobretudo uma busca individualista por lucro. Ao contrário do movimento Occupy WallStreet que protestava contra a desigualdade estrutural induzida pela organização capitalista sem que os manifestantes esperassem algum lucro individual, os participantes do movimento GameStop juntaram-se com a esperança de ganhar – provavelmente maior do que a de mudar o sistema – uma nuance importantíssima na definição do potencial sentido político do movimento. Slavoj Zizek, num artigo publicado no Spectator, compara a promessa do GameStop à processa do candidato à presidência croata Dario Jurican que usou como slogan “Corrupção para todos, não só para eles” dizendo que este movimento tenta subverter o sistema não com uma postura divergente e crítica mas com uma sobre-identificação com este. Aqui interessa também perceber que WallStreet não é uma instituição só, nem tão pouco, um conjunto de instituições todas com o mesmo perfil. Uma boa forma de ilustrar esta relação ambivalente dos redditors com os bilionários é o meme que se segue, e a proliferação de memes no geral. Como acima referido, o ataque aos shorters – shorters squeeze não alterou estruturalmente o equilíbrio do capital, e alguns dos fundos mais capitalizados até lucraram com o fenómeno.

Para além disso, a intenção dos redditors e derivados que procuravam combater os shorters, acabou por se travada pelas próprias apps que suspenderam a negociação de acções da $GME e da $AMC depois das vertiginosas subidas, tentando travar a volatilidade destes títulos que poderia continuar a provocar perdas nos mercados. Uma decisão que revoltou utilizadores contra a app, e que mereceu os mais diversos comentários de analistas, senadores, jornalistas: em cima da mesa estava a grande questão sobre se a plataforma teria ou não legitimidade para travar os investidores de retalho na sua missão de disromper o mercado. E embora a conclusão mais simplista nos possa levar a crer que essa volatibilidade a fazer enriquecer pequenos utilizadores do Reddit era a face visível de uma revolta popular, é preciso trazer para a equação a complexidade dos mercados – e lembrarmo-nos da teoria da sobre-identificação proposta por Slavoj Zizek. É que, pese embora a má fama dos mercados conduza ao preconceito de imaginar todo o dinheiro que por lá circula como posse de um vilão, a verdade é que na alta roda da finança também se valorizam, por exemplo, fundos de pensões e outros activos financeiros importantes. Se o GameStop trouxe alguma coisa de objectivamente positivo não foi, com certeza, o dinheiro que fez fluir de Wall Street para a Main Street, até porque as perdas dos investidores a retalho poderão ser prolongadas no tempo, quando quem segurou as acções destas empresas quiser voltar a ver o seu dinheiro e as contas são por agora impossíveis de fazer, e porque o dinheiro investidor por pequenos investidores dificilmente será quantificado de forma a poder perceber-se quem ganhou ou perdeu mais. Foi sobretudo a oportunidade de nos debruçarmos sobre o sistema financeiro, o seu carácter sistémico, e a sua permeabilidade a movimentos irracionais coordenados (lembremo-nos da subida das acções da Signal Advance quando a app Signal se popularizou ou da subida em flecha do Twitter quando os investidores queriam investir no Twitter), e já que o assunto se tornou viral, podermos falar sobre isso. E quiçá, começar o difícil empreendimento social que é traduzir de uma forma lógica para a maioria dos cidadãos, a angustiante complexidade dos mercados financeiros e a sua relação simbiótica com o mundo em que vivemos.

— Diogo Cavaleiro (@diogocavaleiro) February 8, 2021

A título de exemplo é interessante consultar o trabalho do Expresso, assinado pelo Diogo Cavaleiro, que nos conta como o fundo Point72, responsável por “salvar” a Melvin Capital está a apostar na queda do preço das acções da REN na praça portuguesa – uma empresa que frequentemente vem à baila em notícia sobre finanças, nomeadamente pela mudança de posição de um dos principais fundos de investimento do mundo, a Goldman Sachs, que ora aconselha a venda, ora aconselha a compra. Atirar mais dinheiro para qualquer um dos lados dificilmente será uma forma de mitigar as consequências nefastas das transações mais perversas – ou corrigir desigualdades estruturais. De resto é também importante olhar ao movimento das acções após o pico da valorização, e a suspensão imposta por alguma das praças de investimento. A GameStop já perdeu entretanto mais de 20 mil milhões de valorização de mercado, descendo do preço por título de 450$ para 50$, levando até uma das figuras centrais deste movimento, o utilizador do reddit DeepFuckingValue a expôr-se a perdas na ordem dos 5 milhões de dólares.

Apesar dos gritos de vitória é bom perceber que mais do que uma demonstração do poder financeiro dos investidores de retalho, cidadãos comuns, o momento GameStop revela a extrema volatibilidade dos mercados e até alguma da sua irracionalidade inerente. E neste ponto não há propriamente nada de substancialmente errado – um grupo de pessoas decidiu apostar o seu dinheiro, algumas lucraram, outras perderam, another day in the business. O ponto fundamental a reter no final deste extenso artigo é que, pela relação intrincada entre os diferentes agentes de mercado, altamente vigiados pelo regulador, nenhum movimento é simplesmente o que parece – e até mesmo a síntese na expressão “Wall Street” esconde a complexa teia de relações e empresas que formam o mercado financeiro. E se, por um lado, a volatilidade que faz cidadãos comuns ricos de um dia para o outro pode parecer social, ou até, históricamente relevante, é preciso ter em consideração os seus efeitos sistémicos na atração de novos investidores na tentação do dinheiro rápido – e, para além disso, considerar que as grandes instituições de Wall Street não estão desligadas dos fenómenos, nem desatentas ao que se passa na internet, podendo facilmente proteger as suas posições e até lucrar com o entusiasmo, como assim mostrámos. Para além disso, como nota final, é importante também considerar o sentido do investimento nas chamadas meme stocks. É que se a vontade popular pode mudar o rosto do capitalismo, fazê-lo com base em piadas da internet é capaz de não colocar em equação os critérios de progresso com que provavelmente nos devíamos preocupar. Um exemplo claro dos paradoxos em que este tipo de estratégia pode incorrer é a opção da Tesla pela Bitcoin; a empresa de Elon Musk que sempre se mostrou interessado em reduzir a pegada carbónica – e até lançou um prémio nesse sentido – investiu na criptomoeda conhecida pela sua pouca eficiência energética, claramente contra a corrente das suas aspirações ambientalistas.

You must be logged in to post a comment.